28. Januar 2013

Lesezeit: 5

min.

news

Die elektronische Rechnung ab 01.01.2013

Rechnungen in Österreich

Die Anforderungen für die elektronische Übermittlung von Rechnungen wurden in Österreich vereinfacht. Das Ziel ist eine Gleichstellung der E-Rechnung mit der klassischen Papierrechnung. Während die Erleichterungen für den Rechnungsaussteller überwiegen, können sich für den Rechnungsadressaten zusätzliche Prüf- und Dokumentationspflichten ergeben. Dieser hat die Echtheit, Unversehrtheit und Lesbarkeit der elektronisch übermittelten Rechnung zu prüfen.

Elektronische Rechnungsübermittlung ab 01.01.2013

Das Vorliegen einer elektronischen Signatur wird ebenso nicht mehr gefordert, wie die Übertragung mittels elektronischem Datenaustauschverfahren (EDI). Die Übertragung der Rechnung kann somit erfolgen als

- E-Mail,

- E-Mail-Anhang,

- Web-Download,

- SMS, MMS, oder

- Fax.

Sämtliche elektronische Formate (ua. .pdf, .xml) stehen grundsätzlich zur Verfügung. Allerdings darf die Rechnung durch die elektronische Übermittlung und auch nach der elektronischen Übermittlung nicht verändert werden. Daher bieten sich für die Praxis so genannte Write Once Read Many (WORM) Formate – wie etwa .pdf – an.

Der Rechnungsempfänger kann der elektronischen Übermittlung widersprechen, daher sollten vorab Übertragungsmedium und verwendetes Format vereinbart werden. In der Praxis wird eine entsprechende Regelung in den Allgemeinen Geschäftsbedingungen (AGBs) empfehlenswert sein.

- Kleinbeitragsrechnungen in Österreich: Informieren Sie sich in unseren News über die neue Grenze bei Kleinbeitragsrechnungen für Unternehmer

- Registrierkasse NEU: Welche Änderungen bringt die Registrierkassenverordnung für Rechnungen?

Prüfung durch den Rechnungsadressaten

Die elektronisch übermittelten Rechnungen berechtigen auch nach dem 01.01.2013 nur dann zum Vorsteuerabzug, wenn die verpflichtenden Rechnungsinhalte – gleich wie bei den Papierrechnungen – enthalten sind.

Darüber hinaus hat der Rechnungsempfänger die E-Rechnung inhaltlich zu überprüfen. Dabei muss ein Prüfpfad belegbar dokumentiert werden, der eine Verbindung zwischen der empfangenen Lieferung oder sonstigen Leistung und der vorliegenden E-Rechnung herstellt. Der Rechnungsadressat kann/muss in Zukunft selbst festlegen, wie er diese Prüfung vornimmt. Wesentlich ist dabei, dass folgende drei Kriterien belegbar geprüft wurden:

1. Echtheit der Herkunft

- Ist der Rechnungsaussteller mit dem Leistungserbringer ident?

- Wurde die verrechnete Leistung in angegebenem Umfang und Qualität tatsächlich erbracht?

- Habe ich die abgerechnete Lieferung tatsächlich erhalten?

2. Unversehrtheit des Inhalts

- Enthält die Rechnung sämtliche Merkmale (einer Papierrechnung)?

- Ist die Rechnung vollständig?

3. Lesbarkeit der Rechnung

Die Lesbarkeit der Rechnung muss in der Regel für 7 Jahre (bei Immobilien idR 12 bzw. 22 Jahre für Neu-Investitionen) gewährleistet sein.

In Zukunft kann/muss der Rechnungsadressat selbst festlegen, wie er die Echtheit und Unversehrtheit der elektronischen Rechnung prüft („innerbetriebliches Steuerungsverfahren“); es bedarf daher keiner Verwendung eines externen Zertifizierungsdienstes wie bei der elektronischen Signatur. Gesetzliche Anforderungen gibt es an dieses Prüfverfahren derzeit keine, sodass der Unternehmer in der Auswahl des Vorgehens völlig frei ist.

Wie können Echtheit, Unversehrtheit und Lesbarkeit überprüft werden?

Für die Prüfung der elektronisch übermittelten Eingangsrechnungen werden keine formalen Vorgaben normiert. Die Überprüfung kann daher an die sich aus Größe und Geschäftstätigkeit des jeweiligen Unternehmens ergebenden Anforderungen individuell angepasst werden.

- Bei kleineren Unternehmen mit überschaubarer Anzahl an Eingangsrechnungen wird ein manueller Abgleich anhand von Begleitunterlagen wie Auftragsbestätigungen, Empfangsbestätigungen, Lieferscheinen, etc. oftmals ausreichen. Wesentlich ist die Dokumentation der Prüftätigkeit, etwa durch Anbringen eines Prüfvermerks auf der E-Rechnung.

- Bei größeren Unternehmen mit einer Vielzahl von Eingangsrechnungen sollten Prüfroutinen etabliert werden, die ein ressourcenschonendes Überprüfen der elektronisch übermittelten Eingangsrechnungen möglich machen. Auch hier ist die Dokumentation der Verfahrensabläufe und der tatsächlichen Überprüfung wesentlich und hat daher lückenlos zu erfolgen.

Ist im Unternehmen des Rechnungsadressaten bereits ein Internes Kontrollsystem (IKS) mit umfassender Dokumentation der Kontrollabläufe implementiert, so sollten sich in der Regel aus der Prüfpflicht von E-Rechnungen keine weiteren Anforderungen ergeben. Eine diesbezügliche Evaluierung des vorhandenen IKS sollte, wenn noch nicht durchgeführt, rasch erfolgen. Eine rechtzeitige Anpassung eines bestehenden oder die Schaffung eines neuen IKS kann somit helfen, böse Überraschungen zu vermeiden.

Rechnungsmerkmale Österreich

Ab 01.01.2013 sind betreffend Rechnungsmerkmale folgende Neuerungen zu beachten:

- Bei Fremdwährungsrechnungen ist der Steuerbetrag in Euro anzuführen bzw. in Einzelfällen die Umrechnungsmethode anzugeben:

- Vorsteuerabzug auf Basis des Eurobetrages

- Fehlt der Eurobetrag bzw. die Umrechnungsmethode, besteht der Vorsteuerabzug aus dem Eurobetrag, der sich bei Anwendung der Umrechnungsmethoden als Mindestbetrag ergibt (diesfalls ist keine Rechnungsberichtigung erforderlich).

2. Gutschriften sind als Gutschriften zu bezeichnen.

3. Bei Differenzbesteuerung ist auf deren Anwendung hinzuweisen, indem beispielsweise auf die Art der Gegenstände und die Anwendung einer Sonderregelung hingewiesen wird.

Archivierung/Aufbewahrung von Rechnungen

Das Format, in das der Inhalt der Rechnung eingebettet ist, darf durch den Empfänger in andere Formate konvertiert werden, wenn sichergestellt ist, dass dabei der Inhalt der Rechnung nicht verändert wird.

Da die Lesbarkeit der E-Rechnung über die gesamte Aufbewahrungsdauer von idR 7 Jahren (bei Immobilien idR 12 bzw. 22 Jahren bei Neu-Investitionen) gewährleistet sein muss, sollten die Speichermedien regelmäßig gewartet und aktualisiert werden und die verwendete Software muss in der Lage sein, auch ältere Dateiformate oder ältere Versionen von Dateiformaten darzustellen.

TPA Tipp zum Aufbewahren von Rechnungen

Elektronische Rechnungen können auch in Papierform (als Ausdruck) aufbewahrt werden, wenn Echtheit der Herkunft, Unversehrtheit des Inhalts und Lesbarkeit über die gesamte Aufbewahrungsfrist gewährleistet sind (zB durch Anwendung eines innerbetrieblichen Steuerungsverfahrens). Diesfalls müssen die elektronischen Rechnungen nicht zusätzlich elektronisch aufbewahrt werden.

Zustimmung zur elektronischen Übermittlung

Wie auch bisher hat der Rechnungsadressat ein Zustimmungsrecht zur elektronischen Übermittlung von Rechnungen. Oftmals enthalten bereits die AGBs des Leistungserbringers die elektronische Rechnungsübermittlung.

Da die Zustimmung uU konkludent erfolgen kann, sollte – wenn nicht gewünscht – ausdrücklich der elektronischen Übermittlung widersprochen und die Übermittlung einer Papierrechnung gefordert werden. In der Praxis empfiehlt es sich, die Bezahlung erst nach Vorliegen einer ordnungsgemäßen Rechnung vorzunehmen.

Mehrfachübermittlung von Rechnungen

Werden Rechnungen in mehreren Formaten oder auf mehreren Medien (E-Rechnung und Papierrechnung) übermittelt, so ist jedenfalls ein Hinweis auf diese Mehrfachübermittlung ein und derselben Rechnung in die Rechnung aufzunehmen (zB Kopie), um eine (zusätzliche) Umsatzsteuerschuld kraft Rechnungslegung zu verhindern.

E-Rechnungs-Pflicht gegenüber Bund

Ab 01.01.2014 sind sämtliche Lieferanten des Bundes verpflichtet, ihre Rechnungen an den Bund elektronisch zu übermitteln. Davon werden rund 2 Millionen Rechnungen betroffen sein. Die Übermittlung soll über das Unternehmensserviceportal des Bundes , über das ebinterface der Wirtschaftskammer oder durch automatisierte Rechnungsübermittlung direkt aus dem ERP-System des Lieferanten an das Bundessystem erfolgen. Auch die Übermittlung über FinanzOnline wird derzeit geprüft.

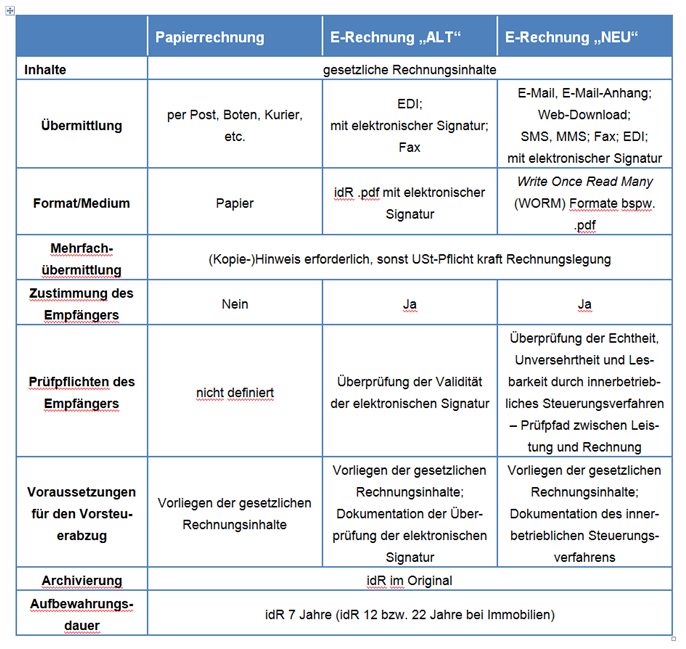

Rechnungsvergleich: Papierrechnung, E-Rechnung 'alt' & E-Rechnung 'neu'

Hier geben wir Ihnen einen Überblick, welche Unterschiede zwischen der klassischen Papierrechnung, der E-Rechnung bis zum 31.12.2012 und der E-Rechnung ab 2013 bestehen.

Wichtig: Die unter „E-Rechnung ALT“ genannten Verfahren, also insbesondere das EDI-Verfahren und die (fortgeschrittene) Elektronische Signatur dürfen auch weiterhin angewendet werden, die neuen Regelungen kommen daher als alternative bzw. zusätzliche Möglichkeiten der elektronischen Rechnungsausstellung hinzu und ersetzen NICHT die bisherigen Verfahren!

- Zurück zum Newsletter

- Was gibt’s Neues? TPA News

- Informieren Sie sich hier über unsere weiteren Services: Steuerberatung