20. März 2018

Lesezeit: 7

min.

news

Der gläserne Steuerpflichtige: Fiktion oder Realität?

Das Bankenpaket ist mit seinen Meldeverpflichtungen und Prüfverfahren in Österreich in der Praxis angekommen: Der gläserne Steuerpflichtige ist über weite Strecken keine Fiktion mehr. Welche Informationen hat das Finanzamt über Sie?

Im Rahmen der Steuerreform 2015/2016 wurde im August 2015 das sogenannte „Bankenpaket“ beschlossen. Einerseits brachte es für österreichische Kreditinstitute umfangreiche neue Meldeverpflichtungen, andererseits dehnte es die Befugnisse des Bundesministeriums für Finanzen (BMF) zur Informationsbeschaffung bei heimischen Banken aus. Nun werden die Auswirkungen der Ausdünnung des österreichischen Bankgeheimnisses für Steuerpflichtige erstmals bemerkbar: Die Praxis zeigt eine deutliche Zunahme von Außenprüfungen im Zusammenhang mit privaten Geldabflüssen.

1. Alle Eckpunkte des Bankenpakets

Den Weg hin zum „Gläsernen Steuerpflichtigen“ markieren die wesentlichen Eckpunkte des „Bankenpaketes“ mit Schwerpunkt auf dem Kapitalabfluss- Meldegesetz sowie aktuelle Erfahrungswerte aus der Praxis.

Das im Jahr 2015 in Kraft getretene „Bankenpaket“ umfasst im Wesentlichen die Ausweitung der in § 38 Bankwesengesetz (BWG) festgelegten Ausnahmen vom Bankgeheimnis in Österreich. Neben den schon bisher vorgesehenen Durchbrechungen im gerichtlichen Strafverfahren gegenüber Staatsanwaltschaften und Gerichten und in Finanzstrafverfahren wurde das Bankgeheimnis seitdem auch für folgende Meldepflichten der Kreditinstitute aufgehoben:

Meldepflichten

- nach dem Kontenregister- und Konteneinschaugesetz

- nach dem Gemeinsamen Meldestandard

- nach dem Kapitalabfluss-Meldegesetz.

Das Kontenregister- und Konteneinschaugesetz normiert, dass das BMF über alle Bankkonten und Depots von natürlichen Personen und Rechtsträgern in Österreich ein Kontenregister zu führen hat. Die Kreditinstitute sind verpflichtet, mittels elektronischer Übermittlung Konto- bzw Depotstammdaten im Kontenregister einzumelden. Kontostände oder –bewegungen sind nicht Teil der Stammdaten.

2. Wer darf Einsicht in das Kontenregister nehmen?

Zur Einsichtnahme in das Kontenregister sind neben Strafgerichten und Staatsanwaltschaften für strafrechtliche Zwecke sowie den Finanzstrafbehörden und dem Bundesfinanzgericht für finanzstrafrechtliche Zwecke nunmehr auch die Abgabenbehörden des Bundes im Rahmen der Abgabenerhebung berechtigt. Allerdings nur, sofern – so der Gesetzestext – die Behörde „Bedenken gegen die Richtigkeit der Einkommen-, Körperschaft- oder Umsatzsteuererklärung“ hat und der Steuerpflichtige zuvor Gelegenheit zur Stellungnahme bekommen hat. In der Praxis erleben wir jedoch in vielen Fällen, dass eine Registerabfrage zur Vorbereitung einer Außenprüfung ohne jegliche Rückfrage erfolgt (Kontenregister- und Konteneinschau-Anwendungserlass, Punkt 2.1.). Wie weit diese Vorgangsweise gesetzeskonform ist, sei dahingestellt.

Von der Einsichtnahme in das Kontenregister zu unterscheiden ist die direkte Einsicht in das Konto. Die Abgabenbehörde kann auf schriftlichem Weg Auskunft des Kreditinstitutes über Inhalte eines Kontos oder Depots verlangen, sofern begründete Zweifel an der Richtigkeit der Angaben des Abgabepflichtigen bestehen und zu erwarten ist, dass die Konteneinsicht die Zweifel aufklärt und verhältnismäßig ist. Sämtliche Auskunftsersuchen zur Konteneinsicht verlangen vorab eine richterliche Genehmigung durch das Bundesfinanzgericht.

3. Der gemeinsame Meldestandard

Mit dem Gemeinsamen Meldestandard wurde der automatische Informationsaustausch über Daten von im Ausland steuerlich ansässigen Personen bzw. Rechtsträgern festgelegt. Die Kreditinstitute sind angehalten, meldepflichtige Daten (Name, Adresse, Ansässigkeitsstaat, Steueridentifikationsnummer, Geburtsdatum und –ort, Kontonummern, Kontosalden zum Jahresende sowie Kapitalerträge und Veräußerungserlöse) an die österreichische Finanzverwaltung zu melden. Diese leitet die Informationen an die jeweiligen ausländischen Finanzverwaltungen weiter. De facto ist das Bankgeheimnis für steuerlich nicht in Österreich ansässige Personen damit abgeschafft worden.

4. Kapitalabfluss-Meldegesetz

Das Kapitalabfluss-Meldegesetz wurde begleitend zum Kontenregister- und Konteneinschaugesetz eingeführt. Das Gesetz verpflichtet Kreditinstitute, Zahlungsinstitute und die Österreichische Bundesfinanzierungsagentur (ÖBFA) Kapitalabflüsse ab EUR 50.000 an den Bundesminister für Finanzen zu melden. Daneben waren bis zum 31. Dezember 2016 Kapitalzuflüsse aus der Schweiz (für den Zeitraum vom 1. 07. 2011 bis 31. 12. 2012) und dem Fürstentum Liechtenstein (für den Zeitraum vom 1. 01. 2012 bis 31. 12. 2013) zu melden – insofern ist die Bezeichnung des Gesetzes irreführend.

5. Welche Kapitalabflüsse sind betroffen?

Betroffen von der Meldeverpflichtung sind

- die Auszahlungen und Überweisungen von inländischen Sicht-, Termin- und Spareinlagen,

- die Übertragung von Eigentum an Wertpapieren mittels Schenkung im Inland und

- die Verlagerung von Wertpapieren in ausländische Depots.

6. Umfang der Meldepflicht

Meldepflichtig sind grundsätzlich Kapitalabflüsse von Beträgen von mindestens EUR 50.000 von Konten oder Depots von natürlichen Personen und vermögensverwaltenden Personengesellschaften.

Ausgenommen von der Meldepflicht sind Kapitalabflüsse von Geschäftskonten von Unternehmern und Treuhandkonten von

Rechtsanwälten, Notaren und Wirtschaftstreuhändern. Auch Eigenüberträge von Privatkonten auf Privatkonten oder von Depot zu Depot desselben Eigentümers bei derselben Bank sind nicht meldepflichtig.

Die Umwidmung eines bestehenden Kontos in ein Geschäftskonto sowie die Überweisung von einem Privatkonto auf ein Geschäftskonto stellen jedoch meldepflichtige Kapitalabflüsse dar, sofern die Betragsgrenze überstiegen wird.

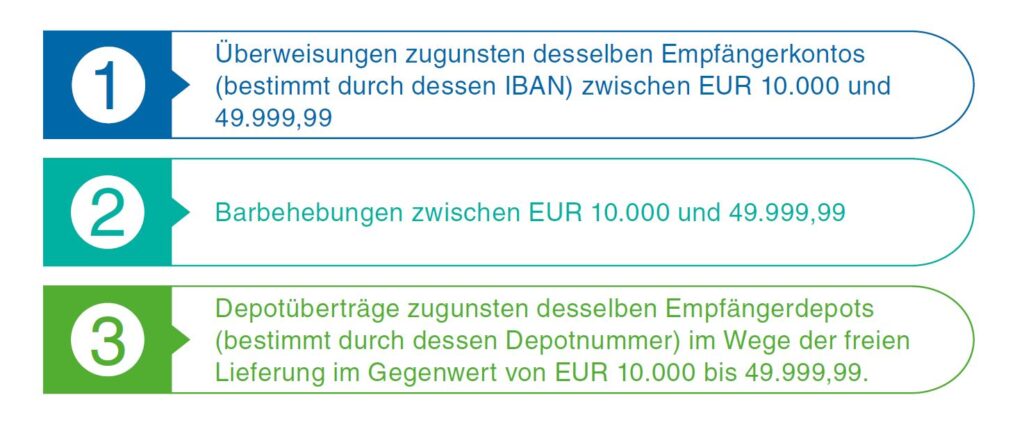

Meldepflicht: Zusammenrechnung von Kapitalabflüssen

Damit es nicht zu Umgehungen kommt, tritt eine Meldepflicht unabhängig davon ein, ob der Kapitalfluss in einem einzigen Vorgang oder in mehreren Vorgängen, zwischen denen eine Verbindung offenkundig gegeben ist, getätigt wird. Bei der Zusammenrechnung von Kapitalabflüssen ist gemäß einem Erlass des BMF wie folgt vorzugehen:

- Zusammengerechnet werden alle in einem Kalenderquartal von einem Kunden von demselben Konto bzw. Depot durchgeführten

- Die Zusammenrechnung erfolgt für jede der genannten Kategorien 1, 2 und 3 gesondert. Es wird keine Gesamtsumme der drei Kategorien ermittelt.

- Ergibt die Zusammenrechnung einer Kategorie einen Betrag von mindestens EUR 130.000, hat eine Meldung des Gesamtbetrages dieser Kategorie zu erfolgen.

Folgende Beispiele konkretisieren die Regelungen der Zusammenrechnung:

Es besteht eine Meldeverpflichtung, da die Überweisungen zugunsten Empfängerkonto A EUR 130.000 übersteigen. Die Überweisung zugunsten Empfängerkonto B sowie die Barbehebung sind nicht meldepflichtig.

Es besteht keine Meldeverpflichtung, da die Überweisungen zugunsten Empfängerkonto A in Q1 EUR 130.000 nicht übersteigen.

Die Überweisung zugunsten Empfängerkonto A in Q2 ist für die Zusammenrechnung in Q1 nicht relevant.

Andere Pflichten des Steuerpflichtigen (wie die Schenkungsmeldung) bleiben weiterhin aufrecht.

7. Meldezeitraum

Die Meldung der Kapitalabflüsse hat jeweils bis zum letzten Tag des auf den Kapitalabfluss folgenden Monats zu erfolgen.

8. Weiterverarbeitung der Informationen bei Finanzverwaltung

Die Finanzverwaltung hat einlangende Meldungen von Kapitalabflüssen dem elektronischen Steuerakt des jeweiligen Steuerpflichtigen hinzuzufügen. Die Meldungen dürfen für Analysen zum Zwecke der Betrugsbekämpfung und allgemeine Aufsichtsmaßnahmen oder Außenprüfungen nach § 147 BAO (Bundesabgabenordnung) verwendet werden.

Die Finanzverwaltung nimmt in Folge einen Abgleich der Meldung mit den im Abgabenakt vorhandenen Daten des Steuerpflichtigen vor. Auf diese Art werden zum Beispiel vermeintliche Abweichungen zwischen Einkommen laut Einkommensteuererklärung und erfolgten Kapitalabflüssen – teilweise unter Verwendung spezieller EDV-Software – identifiziert.

9. Diskrepanz vorprogrammiert

Diese Vorgehensweise ist in mehrfacher Hinsicht kritisch zu beurteilen. Zunächst ist derzeit davon auszugehen, dass die Finanzverwaltung nicht sämtliche Einkommensbestandteile eines Abgabenpflichtigen erfassen kann. So werden offensichtlich Zuwendungen von (Privat-)Stiftungen und Gewinnausschüttungen von Kapitalgesellschaften nicht erfasst. Eine Diskrepanz zwischen dem der Behörde bekannten steuerpflichtigen Einkommen und möglichen Kapitalabflüssen ist daher vorprogrammiert.

Des Weiteren impliziert die Tatsache, dass alleine aufgrund der Kapitalabflussmeldung eine Nachschau und/oder eine Außenprüfung erfolgen können, dass die Finanzverwaltung gleichsam automatisch von einer abgabenrechtlich relevanten Zahlung ausgeht. In anderen Worten: die Behörde vermutet eine Hinterziehung. Dies ist insbesondere im Zusammenhang mit endbesteuerten Kapitaleinkünften ärgerlich, wie folgendes Beispiel zeigt.

Beispiel zu einer Kapitalabflussmeldung im Zusammenhang mit endbesteuerten Kapitaleinkünften

Die Gesellschafterin B einer GmbH erhält eine Gewinnausschüttung, die durch den Abzug der Kapitalertragsteuer endbesteuert ist. Mit Ersparnissen und der erhaltenen Gewinnausschüttung erwirbt die Gesellschafterin eine Vorsorgewohnung und überweist den Kaufpreis an einen Treuhänder. Die Überweisung des Kaufpreises stellt einen meldepflichtigen Kapitalabfluss dar. Die Finanzverwaltung eröffnet eine Außenprüfung, da der Kapitalabfluss nicht mit den sonstigen Einkünften der Gesellschafterin erklärbar ist.

Die Folgen für die Steuerpflichtigen sind zwar in Fällen wie diesem meist wenig spektakulär, aber in der Abwicklung doch aufwendig. Ein allfälliger Nachschauauftrag ist innerhalb der gesetzten Frist zu beantworten, eine Außenprüfung durch Vorlage der Dokumentation über die Mittelherkunft abzuarbeiten.

10. Zustimmung oder eigene Vollmacht erforderlich

Sofern eine Außenprüfung aufgrund einer Meldung eines Kapitalabflusses eröffnet wird, hat diese unter Wahrung des Bankgeheimnisses zu erfolgen. Das bedeutet, dass die steuerliche Vertretung bei einer Besprechung im Rahmen einer abgabenrechtlichen Außenprüfung hinsichtlich der Kapitalabfluss-Meldung nur dann anwesend sein und für ihren Klienten tätig werden darf, wenn der Steuerpflichtige dem ausdrücklich schriftlich zustimmt. Dasselbe gilt für Befragungen zum Ergebnis der Einsicht in das Kontenregister. Damit soll verhindert werden, dass unbefugte Personen Kenntnis über Kontoverbindungen erhalten.

Tipp für Steuerpflichtige

Sollte doch einmal eine Zahlung in der Einkommensteuererklärung vergessen worden sein: Es besteht die Möglichkeit einer strafbefreienden Selbstanzeige vor Prüfungsbeginn.

11. Von der Fiktion zur Realität

Durch die Meldeverpflichtungen der Kreditinstitute werden Informationen über Kapitalflüsse automatisch an die Finanzverwaltung gemeldet. Mit dem Kontenregister, in das unter definierten Voraussetzungen Einsicht genommen werden kann, stehen der Finanzverwaltung weitere neue Möglichkeiten offen, an Informationen über Steuerpflichtige zu kommen.

Die Praxis zeigt, dass die Finanzverwaltung diese Informationen für EDV-basierte Analysen verwendet und vermehrt Auskunftsersuchen stellt oder Außenprüfungen eröffnet. Es ist davon auszugehen, dass mit der Implementierung des Registers über wirtschaftliche Eigentümer diese Tendenz noch ansteigen wird.

Der gläserne Steuerpflichtige ist – ob uns diese Vorstellung gefällt oder nicht – über weite Strecken keine Fiktion mehr. Sowohl Steuerpflichtige als auch Steuerberater werden in Zukunft mit dieser Realität arbeiten müssen.