19. Februar 2020

Lesezeit: 3

min.

news

Internationaler Doppelbesteuerung: Verständigungsverfahren nach DBA

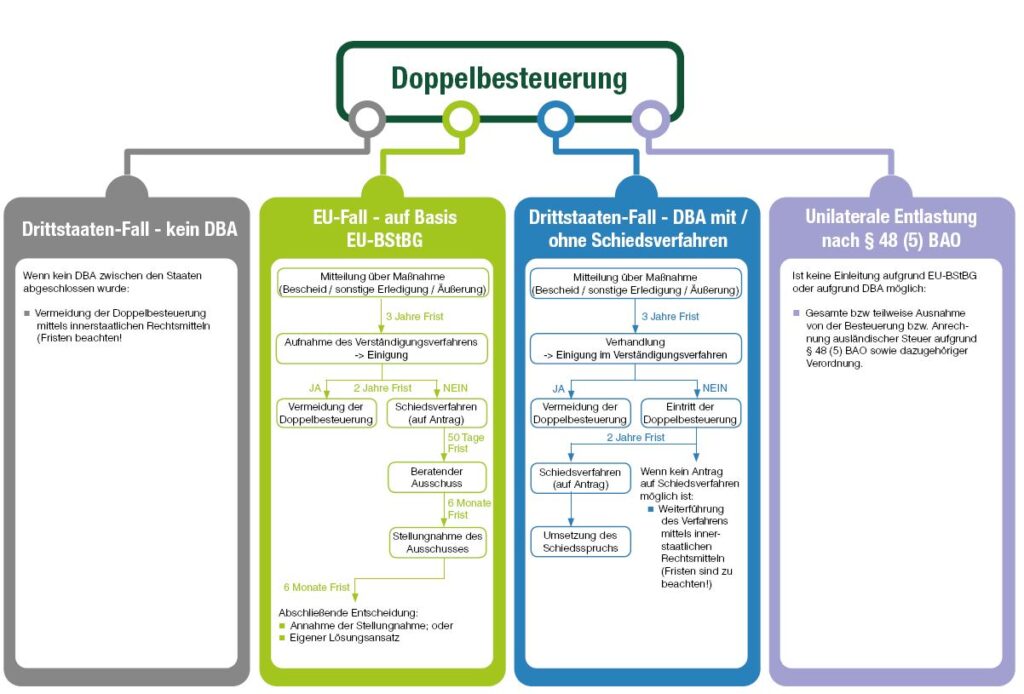

Neues zu Verständigungsverfahren nach DBA – Kommt es – zB aufgrund einer Verrechnungspreisprüfung – zu einer doppelten Besteuerung von Einkünften, gibt es unterschiedliche Verfahren, diese Doppelbesteuerung zu beseitigen. In Frage kommen unter anderem Verständigungsverfahren nach DBA, das Streitbeilegungsverfahren für EU-Fälle und auch unilaterale Maßnahmen gemäß § 48 BAO in Österreich. Gerade dieser § 48 BAO wurde mit Wirkung ab 1. September 2019 wesentlich geändert. Hier geben wir Ihnen einen Überblick über die Verfahrensarten und die Änderungen.

Verfahrensvielfalt bei internationalen Doppelbesteuerungen

Bei internationalen Besteuerungskonflikten stehen mehrere Verfahren zur Verfügung. Welche konkret anwendbar sind, das hängt von den folgenden Fragen ab:

- Gibt es zwischen den betroffenen Staaten ein Doppelbesteuerungsabkommen – DBA?

- Handelt es sich bei dem anderen Staat um einen EU- oder um einen Drittstaat?

- Enthält das anwendbare Steuerabkommen eine Schiedsklausel?

Sie finden diese Tabelle am Ende auch als PDF Download!

Verständigungsverfahren nach DBA mit EU-Mitgliedstaaten

Handelt es sich aus österreichischer Sicht bei dem anderen Vertragsstaat um einen EU-Mitgliedstaat, so kann sich der Steuerpflichtige auf das EU-Besteuerungsstreitbeilegungsgesetz (EU-BStbG) berufen. Demnach wird zwischen EU-Staaten ein zweistufiges Verfahren (Verständigungsverfahren und Schiedsverfahren) zur Beseitigung der Doppelbesteuerung vorgesehen. In Österreich ist das Gesetz seit 01.09.2019 in Kraft.

Verständigungsverfahren nach DBA mit Drittländern

Ist der andere Vertragsstaat ein Drittland, so kommt es bei der Auflösung der Doppelbesteuerung auf Folgendes an:

- Gibt es kein Doppelbesteuerungsabkommen, so kann eine doppelte Besteuerung der Einkünfte nur mittels innerstaatlicher Rechtsmittel bzw auf Basis von § 48 Abs 5 BAO verhindert werden;

- Gibt es ein DBA, so kann ein Verständigungsverfahren eingeleitet werden, welches entweder zu einer Einigung (=Aufhebung der Doppelbesteuerung) oder ergebnislos verlaufen kann;

- Endet das Verständigungsverfahren ohne Ergebnis, so kann auf Antrag ein Schiedsverfahren eingeleitet werden, sofern dies im DBA vorgesehen ist.

Aus österreichischer (BMF-)Sicht können zwischenstaatliche Verständigungsverfahren mit Nicht-EU-Staaten und innerstaatliche Rechtsmittel gleichzeitig geführt werden (BMF-Info vom 24.07.2019, BMF-010221/0237-IV/8/2019, B 6.3). Das stellt sicher, dass Rechtsmittel (wie zB eine Bescheidbeschwerde) rechtzeitig eingeleitet werden können und gleichzeitig ein Verständigungsverfahren vorangetrieben werden kann.

In der Praxis sollte jedoch überlegt werden, das innerstaatliche Verfahren bis zum Ausgang des Verständigungsverfahrens auszusetzen, da ein Verständigungsergebnis innerstaatlich nicht mehr umgesetzt werden kann, wenn es dazu bereits Erkenntnis des österreichischen BFG gibt (§ 48 Absatz 2 BAO). Ob das Verfahren ausgesetzt wird, ist eine Ermessensentscheidung des Gerichts.

Verständigungsverfahren nach DBA in Österreich: Umsetzung

Einigen sich die Staaten auf ein Ergebnis, so ist die Frage, bis wann dieses umzusetzen ist. Diesbezüglich enthalten viele Doppelbesteuerungsabkommen entsprechende Regeln, die die Umsetzung festlegen. Für den Fall, dass das anwendbare DBA nicht genau festlegt, unter welchen Fristen ein Verständigungsergebnis umzusetzen ist, ist die Rechtslage im jeweiligen Staat heranzuziehen.

In Österreich ist die Umsetzung von Verständigungsergebnissen seit dem 01.09.2019 im § 48 BAO festgeschrieben:

- Kommt es zu einer Einigung im Verständigungsverfahren, so ist diese mittels „Einigungsbescheid“ festzustellen und dem Steuerpflichtigen mitzuteilen.

- Kommt es zu keiner Einigung bzw. zur Beendigung des Verständigungsverfahrens und beantragt der Steuerpflichtige keine Einleitung eines Schiedsverfahrens (bzw. ist dies nicht möglich), so ist ein „Endigungsbescheid“ zu erlassen.

Wichtig im Hinblick auf die Rechtssicherheit ist, dass es nunmehr einen neu geschaffenen § 295 Abs 2a BAO gibt, nach dem ungeachtet der innerstaatlichen Verjährung das Ergebnis eines Verständigungsverfahrens umzusetzen ist. Bisher gab es eine solche explizite Bestimmung nicht.

Fazit zur Beseitigung internationaler Doppelbesteuerung

Es kann trotz eines Verständigungsverfahren nach DBA und/oder eines Schiedsverfahrens zu einer

- „rechtswidrigen“ Besteuerung im DBA-Vertragsstaat kommen oder

- Bestätigung des ursprünglichen Bescheids, gegen den berufen wurde,

kommen.

Es sollte daher überlegt werden, neben der Einleitung eines Verständigungsverfahrens auch ein innerstaatliches Rechtsmittel einzulegen. Hierbei beraten wir Sie gerne!

Kennen Sie unsere Investieren in CEE/SEE – Reihe schon? Dort finden Sie neben den aktuellen Steuersätzen und Vorschriften des Landes immer auch zusätzliche Informationen zu den Doppelbesteuerungsabkommen. Hier bestellen