News

3. April 2024

Lesezeit: 4

min.

news

Pillar II – Die neue Mindestbesteuerung

Mit dem Mindestbesteuerungsgesetz (MinBestG, BGBl I 187/2023) wurde Pillar II und somit eine globale Mindestbesteuerung für multinationale Unternehmensgruppen und große inländische Gruppen in Österreich umgesetzt.

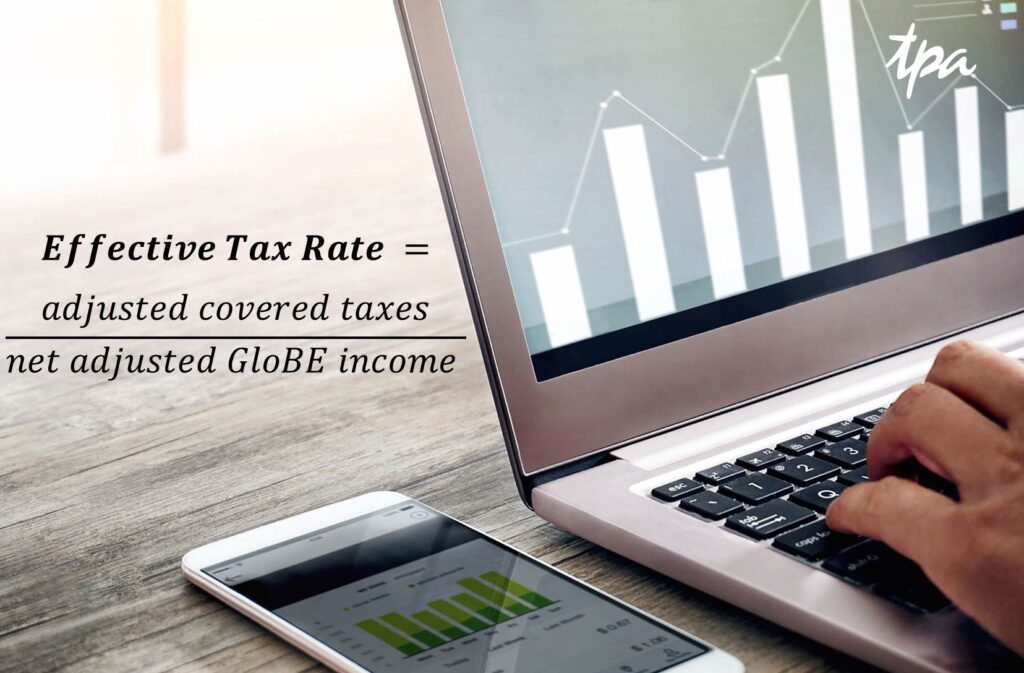

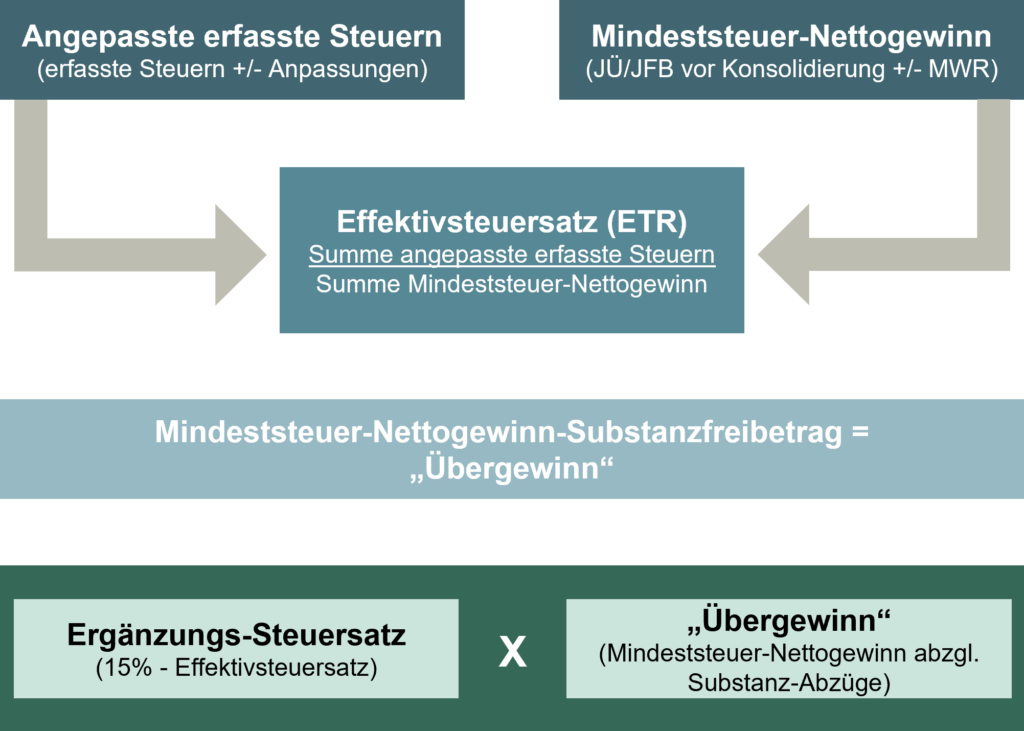

Das MinBestG ist mit 31.12.2023 in Kraft getreten und sieht Ergänzungssteuern vor, die eine Effektivbesteuerung von 15% sicherstellen sollen. Ausgangsbasis für die Ermittlung der Effektivbesteuerung ist allerdings keine traditionelle Steuerbemessungsgrundlage, vielmehr wird auf der Konzernrechnungslegung aufgesetzt und diese mittels eigenständiger Korrekturpositionen adaptiert.

Globale Mindestbesteuerung – Pillar II: ToDos für österreichische Geschäftseinheiten

TPA Newsletter abonnieren

Unsere Expert:innen informieren Sie über alle wichtigen Steuer-Änderungen!

Das Mindestbestbesteuerungsgesetz - Eckpfeiler der Regelung

Mit dem MinBestG soll allgemein sichergestellt werden, dass multinationale Unternehmensgruppen mit Konzernumsätzen von mindestens EUR 750 Mio. einer effektiven Steuerbelastung von mindestens 15 % unterliegen.

Sofern in einem Steuerhoheitsgebiet, in dem die Unternehmensgruppe tätig ist, der länderweise für die Unternehmensgruppe berechnete Effektivsteuersatz 15 % unterschreitet, erfolgt die Erhebung einer Ergänzungssteuer in Höhe der Differenz. Das MinBestG sieht dafür drei unterschiedliche Ergänzungssteuerregelungen vor:

- die nationalen Ergänzungssteuer (NES),

- die Primär-Ergänzungssteuer (PES),

- und die Sekundär-Ergänzungssteuer (SES).

Die NES wird erhoben, wenn der Effektivsteuersatz einer Unternehmensgruppe für sämtliche in Österreich gelegenen Geschäftseinheiten für ein Geschäftsjahr weniger als der Mindeststeuersatz (15%) beträgt. Die PES ist in Bezug auf die nicht in Österreich gelegenen niedrig besteuerten Geschäftseinheiten der Unternehmensgruppe anzuwenden, und soll eine auf diesen Ebenen gegebene Niedrigbesteuerung ausgleichen. Die SES stellt wiederum eine Auffangregelung zur PES dar, die jenen Fällen zur Anwendung kommt, in denen die PES-Regelung nicht greift.

Bemerkenswert ist, dass die Effektivbesteuerung auf Basis von Konzernrechnungslegungsstandards und einer eigenständigen Mindeststeuer – Mehr-Weniger-Rechnung zu ermitteln ist. Die Anpassungen betreffen nicht nur die Ermittlung der Nennergröße „Mindeststeuer-Nettogewinn“ (22 Mindeststeuer MWR-Posten! sowie Wahlrechte), sondern auch die Zählergröße „angepasste erfasste Steuern“.

TPA-Tipp: Die globale Mindestbesteuerung ist hochkomplex, löst sich weitgehend vom nationalen Konzernsteuerrecht und erfordert detaillierte IFRS-Exptertise. Zögern Sie bei Unklarheiten daher nicht uns zu kontaktieren.

Safe Harbour Regelungen

Angesichts der Komplexität des Regelwerkes und zur Vermeidung eines unverhältnismäßigen Verwaltungsaufwandes – insbesondere in den ersten Jahren – sieht das MinBestG international akkordierte Safe-Harbour-Regelungen vor, die zT temporär (De-Minimis-Test, Effektivsteuersatz-Test, Routinegewinn-Test) und zT permanent (De-Minimis-Test, NES Safe Harbour) die Anwendung und Umsetzung erleichtern sollen.

TPA-Tipp: Diese neue Steuerdisziplin ist mit weitreichenden Änderungen und Compliance-Aufwand verbunden. Die betroffenen Unternehmensgruppen sollten sich daher zeitnah mit der Umsetzung/Implementierung der Mindestbesteuerung beschäftigen und insbesondere die Anwendbarkeit der Safe-Harbour-Regelungen näher prüfen.

Formale Verpflichtungen

Zuständiges Finanzamt: Die Mindeststeuer wird durch das Finanzamt für Großbetriebe zusätzlich zur Körperschaftsteuer erhoben. Die Mindeststeuer ist selbst zu berechnen und innerhalb von 24 Monaten nach Ablauf des maßgeblichen Veranlagungszeitraumes über eine Voranmeldung zu erklären und abzuführen.

Steuerschuldner: Steuerschuldner der Mindeststeuer ist grundsätzlich die von der obersten Muttergesellschaft bestimmte in Österreich gelegene Geschäftseinheit. Alternativ, wenn keine in Österreich gelegene Geschäftseinheit bestimmt wurde, die oberste in Österreich gelegene Geschäftseinheit oder, wenn keine der beiden vorhanden ist (z.B. Schwesternkonstellation), die wirtschaftlich bedeutendste in Österreich gelegene Geschäftseinheit. Der Abgabenanspruch für die Mindeststeuer eines Geschäftsjahres entsteht mit Ablauf des Kalenderjahres, in dem das Geschäftsjahr endet (Voranmeldungszeitraum) Die Mindeststeuer wird am 31.12. des auf den Voranmeldungszeitraum zweitfolgenden Jahres fällig.

TPA-Tipp: Aus gesellschaftsrechtlicher Sicht kann es daher geboten sein, die Steuerschuld verursachungsgerecht auf die jeweiligen österreichischen Geschäftseinheiten zu verteilen (Steuerumlage-Vereinbarungen).

Mindeststeuerbericht: Jede österreichische Geschäftseinheit ist verpflichtet einen Mindeststeuerbericht einzureichen, der ua Angaben zur Berechnung des Effektivsteuersatzes, des Ergänzungssteuerbetrages enthalten muss. Die Einreichung des Mindeststeuerberichts kann jedoch auch wahlweise zentral durch eine einzige österreichische Geschäftseinheit erfolgen. Die Frist zur Einreichung des Mindeststeuerberichts endet 15 Monate nach Ende des Geschäftsjahres. Die Frist zur Einreichung des ersten Mindeststeuerberichts endet jedoch nicht vor dem 30.6.2026.

Finanzstrafrecht: Die Nichtübermittlung, die nicht vollständige oder nicht rechtzeitige Übermittlung des Mindeststeuerberichts wird als Finanzvergehen mit einer Geldstrafe von bis zu EUR 100.000 geahndet, bei grober Fahrlässigkeit droht eine Geldstrafe von bis zu EUR 50.000.

Anwendungsbereich der Mindestbesteuerung

In den Anwendungsbereich der Mindestbesteuerung fallen Konzerne mit einem konsolidierten Jahresumsatz von mindestens EUR 750 Millionen in mindestens zwei der letzten vier Wirtschaftsjahre. Dies unabhängig davon, ob sie rein national, oder international tätig sind.

Staatliche Einheiten, internationale Organisationen, Non-Profit-Organisationen, Pensionsfonds sowie Investmentfonds, die oberste Muttergesellschaften sind, werden bei Erfüllung der rechtlichen Voraussetzungen aus dem Anwendungsbereich der Mindestbesteuerung ausgenommen.

In-Kraft-treten

Das MinBestG ist bereits mit 31. Dezember 2023 in Kraft treten. Die Bestimmungen über die Erhebung der PES und der NES sind erstmalig auf ab dem 31. Dezember 2023 beginnende Geschäftsjahre anzuwenden. Die Bestimmungen über die Erhebung der SES sind erstmalig für ab dem 31. Dezember 2024 beginnende Geschäftsjahre anzuwenden.