8. August 2023

Lesezeit: 3

min.

news

Werden Plattformen wie Airbnb & Co Steuerschuldner der Umsatzsteuer?

Die Plattformwirtschaft (Uber und viele mehr) soll nach einem Vorschlag der EU-Kommission „VAT in the Digital Age (ViDA)“ stärker die „abgaberechtlichen Pflichten“

ihrer Auftraggeber übernehmen.

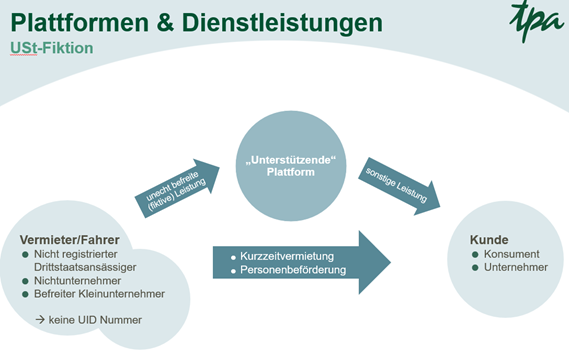

Vermietung und Personenbeförderung über Plattformen

Um das (Umsatz-)Steueraufkommen auch für jene Geschäftsmodelle zu gewährleisten, bei denen die Kommission bedeutende Wettbewerbsverzerrungen befürchtet, sieht der Kommissionsvorschlag vor, dass unter gewissen Voraussetzungen die Plattform zum umsatzsteuerlichen Steuerschuldner wird. Sobald eine Plattform gewisse Dienstleistungen – wie die Kurzzeitvermietung von Unterkünften (= ununterbrochene Vermietung für höchstens 45 Tage) oder Personenbeförderung – „unterstützt“, muss die Plattform die Umsatzsteuer für den Umsatz des Dienstleisters (Vermieter bzw. Fahrer) melden und abführen. Gleichzeitig wird fingiert, dass der Dienstleister (Vermieter bzw. Fahrer) eine unecht steuerfreie Leistung an die Plattform erbringt. Voraussetzung ist, dass der Vermieter bzw. Fahrer:

- ein nicht in der EU zur Umsatzsteuer registrierter Drittstaatsansässiger,

- ein Nichtunternehmer,

- ein umsatzsteuerbefreiter Kleinunternehmer,

- ein pauschalierter Landwirt,

- ein nur unecht befreite Umsätze ausführender Unternehmer oder

- eine nichtsteuerpflichtige juristische Person ist,

und dieser keine UID-Nummer besitzt.

Damit soll nach der Intention der Kommission ein vollständiger Überblick über diese Leistungen und deren umsatzsteuerliche Behandlung für die Verwaltung gewährleistet werden.

TPA Newsletter abonnieren

Unsere Experten informieren Sie über alle wichtigen Steuer-Änderungen!

Plattformen & Waren

Dieses Konzept der Plattform als „fiktiver“ Steuerschuldner gibt es bisher bei den von Plattformen unterstützten Warenlieferungen aus dem Drittland in ein EU-Land von Drittlandsunternehmern, wenn der Warenwert EUR 150 nicht übersteigt. Dieses Konzept soll nun auf alle Warenverkäufe ausgeweitet werden, welche durch Plattformen unterstützt werden. Plattformen werden daher in der Zukunft zum Steuerschuldner, wenn sie folgende Umsätze „unterstützen“:

- Lieferungen in der EU durch Unternehmer

- sowohl an Konsumenten (B2C) als auch an Unternehmer (B2B),

- innerstaatlich, innerhalb der EU und mit Drittlandsbezug

- Die Grenze von EUR 150 Warenwert soll bestehen bleiben.

- Innergemeinschaftliche Verbringungen von Waren zur eigenen Verfügung des Lieferanten – wobei hier die genaue Definition noch unklar ist, wann eine Plattform eine solche ig Verbringung „unterstützt“. Möglicherweise sind dies jene Fälle, wo zB ein österreichischer Unternehmer Waren in einem Lager eines Drittanbieters in Deutschland hat und der Drittanbieter aus logistischen Gründen die Waren von dem deutschen Lager in ein Lager in Polen schickt.

Der Vorschlag der Kommission sieht eine Umsetzung mit 1.1.2025 vor. Allerdings sind noch der Beschluss des ECOFIN-Rates sowie die Umsetzung in nationales Recht offen. Hier sind wohl die Vertreter der Wirtschaft besonders gefordert, um insbesondere die Umsetzbarkeit in der Praxis sicherzustellen und die Auswirkungen auf Kleinunternehmer zu prüfen. Nach dem derzeitigen Entwurf wäre eine der Auswirkungen beispielsweise, dass Kleinunternehmer ohne gültige UID-Nr. ihre Leistungen nicht mehr umsatzsteuerfrei über Plattformen anbieten könnten.

Kontaktieren Sie

Mitarbeiter-

entsendung/

Expatriates

13. Februar 2023

News

2

Min. Lesedauer

Telearbeit und Sozialversicherung: Rahmenvereinbarung zwischen Österreich und Tschechien ab 1. März 2023

Am 30. Jänner 2023 wurde mit Tschechien eine Rahmenvereinbarung bei gewöhnlicher grenzüberschreitender Telearbeit unterzeichnet. Die diesbezügliche Rahmenver...

Umsatzsteuer

National &

International

21. Juni 2021

News

3

Min. Lesedauer

Umsatzsteuer: Versandhandel von Wein innerhalb der EU

Neues bei der Umsatzsteuer im Versandhandel ab 1.7.2021 – Im Versandhandel an Private erfolgt ab 1.7.2021 die Umsatzbesteuerung im Verbrauchsstaat, una...