News

3. Oktober 2016

Lesezeit: 4

min.

news

Verrechnungspreisdokumentation NEU: Das müssen Sie ab sofort beachten!

Neu: Verpflichtende Verrechnungspreisdokumention in Österreich

Am 6. Juli 2016 hat der Nationalrat das EU-Abgabenänderungsgesetz 2016 verabschiedet, welches nach Genehmigung durch den Bundesrat veröffentlicht wurde. Damit gelten in Österreich ab sofort verpflichtende Dokumentationsstandards für Verrechnungspreise. Alles, was Sie als Unternehmer zu den Dokumentationspflichten wissen müssen, haben unsere Steuer-Experten hier für Sie zusammengefasst.

TPA Newsletter abonnieren

Unsere Expert:innen informieren Sie über alle wichtigen Steuer-Änderungen!

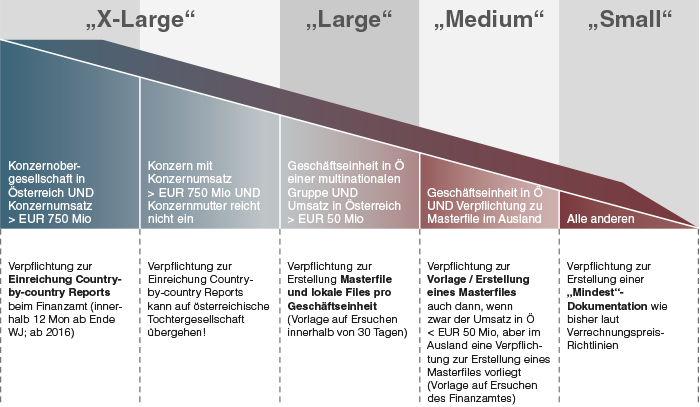

1. Welche Unternehmen sind betroffen?

Konzernobergesellschaften mit einem Konzernumsatz von mindestens EUR 750 Mio.

Sie sind künftig zu einem Country-by-country Reporting („Dokumentation X-Large“) verpflichtet – eine Vorgabe aus dem OECD Base Erosion and Profit Shifting Plan (BEPS Plan).

Die OECD stellte im Juni 2016 klar, dass die Country-by-Country Reporting Verpflichtung auf die Konsolidierungspflichten abstellt, die sich aus Rechnungslegungsstandards ergeben.

- Für Investmentfonds ergibt sich keine Country-by-Country Reporting Verpflichtung, außer es liegt eine Konsolidierungspflicht nach den jeweils anwendbaren Rechnungslegungsgesetzen vor.

- Gleiches gilt für bestimmte Personengesellschaften als Konzernobergesellschaften.

Country-by-Country Reporting Österreich

Eine in Österreich ansässige Konzerngesellschaft eines solchen Konzerns kann unter gewissen Umständen vom Finanzamt zur Abgabe der Dokumentation verpflichtet werden. Und zwar dann, wenn die ausländische Konzernobergesellschaft die Dokumentationsgrenzen nicht einreicht oder die Dokumentationsunterlagen nicht einreichen muss. Dies betrifft bspw. Fälle, in denen die oberste Konzerngesellschaft in einem Drittstaat ansässig ist und dort keine Verpflichtung für ein Country-by-country Reporting besteht.

(Österreichische) Geschäftseinheiten mit einem Umsatz von mindestens EUR 50 Mio.

- Österreichische Geschäftseinheiten mit einem Umsatz von mindestens EUR 50 Mio. in den zwei vorangegangenen Wirtschaftsjahren, die einer Gruppe angehören, die in zumindest zwei Ländern tätig ist, unterliegen nunmehr neu einer Dokumentationspflicht: der sogenannten „Dokumentation Large“.Die österreichische (Konzern-)Gesellschaft ist auch dann verpflichtet, ein Masterfile vorzulegen, wenn die Umsatzschwelle in Österreich gar nicht erreicht wird, aber eine ausländische Konzerngesellschaft aufgrund von im Ausland anwendbaren Vorschriften ein Masterfile zu erstellen hat („Dokumentation Medium“).

- Österreichische Gesellschaften, die in keine der beiden obigen Kategorien (Umsatz EUR 750 Mio oder EUR 50 Mio) fallen, unterliegen nach wie vor den allgemeinen und schon bisher bestehenden österreichischen Dokumentationsvorschriften („Dokumentation Small“).

2. Ab wann gelten die neuen Dokumentationspflichten für Verrechnungspreise?

Die neuen Verpflichtungen gelten für alle Wirtschaftsjahre, die am oder nach dem 1. Jänner 2016 beginnen.

3. Was muss künftig genau dokumentiert werden?

Alles was Sie über die neuen Dokumentationsvorschriften zu Verrechnungspreisen in Österreich wissen müssen:

- Country-by-country Reporting („Dokumentation X-Large“):

Für das Country-by-country-Reporting müssen drei vordefinierte Anlagen mit Informationen über bestimmte Finanzkennzahlen und die Verteilung von Erträgen, Steuern sowie Funktionen und Risken erstellt werden – und zwar pro Land, in dem der Konzern tätig ist. - „Dokumentation Large“:

Unternehmen, die zur „Dokumentation Large“ verpflichtet sind, müssen ein Masterfile sowie lokale Files für die jeweiligen Geschäftseinheiten erstellen. - Das Masterfile soll einen allgemeinen Überblick über das Geschäftsmodell der Gruppe und die Verrechnungspreispraxis geben. Die Inhalte sind deutlich umfangreicher als im bisherigen EU Masterfilestandard. Sie umfassen etwa auch Analysen der Werttreiber im Geschäftsmodell, Wertschöpfungsbeitragsanalysen, Details zur Nutzung immaterieller Vermögenswerte etc.

- Das lokale File ergänzt das Masterfile um detaillierte Informationen (inklusive Finanzinformationen) für die jeweilige lokale Geschäftseinheit.

4. In welcher Sprache muss die Dokumentation erfolgen?

Die Dokumentation kann in Deutsch und in Englisch erstellt werden.

5. Wie viel Zeit haben Unternehmen für die Erstellung?

- Country-by-country Reports müssen innerhalb von 12 Monaten ab Ende des jeweiligen Wirtschaftsjahres beim zuständigen Finanzamt eingereicht werden. Und zwar durch die Konzernobergesellschaft oder die Konzerngesellschaft, die zur Vertretung der Konzernobergesellschaft verpflichtet wird.Das Finanzamt verteilt diese Informationen in der Folge an alle Finanzbehörden, in denen Geschäftseinheiten des Konzerns ansässig sind, sofern der jeweilige Staat dem Informationsaustauschabkommen beigetreten ist.

- Dokumentation „X-Large, Large und Medium“: Masterfile und lokale Files sollen bis zur Einreichung der Steuererklärung erstellt werden. Auf Verlangen des Finanzamts sind sie innerhalb von 30 Tagen einzureichen.

- Für die Dokumentation „Small“ ist keine spezielle Frist vorgesehen. Eine zeitnahe Erstellung der für die jeweiligen konzerninternen Geschäfte relevanten Dokumentation ist aber empfehlenswert.

6. Gibt es Strafen bei Nichteinhaltung?

Wenn die Country-by-country Reports nicht, nicht vollständig oder unrichtig eingereicht werden, drohen Strafen bis zu EUR 50.000.

7. Was ist nun für österreichische Unternehmen konkret zu tun?

Wie sehen die neuen verpflichtenden Dokumentationsstandards für Verrechnungspreise für österreichische Unternehmen in der Praxis aus?

Dokumentation "X-Large"

- Österreichische Konzernobergesellschaften müssen dem zuständigen Finanzamt in Österreich sowie allen Konzerngesellschaften bekannt geben, dass sie zur Einreichung der Country-by-country Reports in Österreich verpflichtet sind – und zwar bis zum Ende des Wirtschaftsjahres, für das berichtet wird, also idR bis 31.12.2016. Es muss daher die Ermittlung der Finanzkennzahlen für das Jahr 2016 organisatorisch vorbereitet werden.

- Konzerngesellschaften in Österreich sollten klären, ob eine Einreichung der Reports im Ausland vorgeschrieben ist oder ob das Risiko besteht, dass sie in die Verpflichtung eintreten. Dies muss dem österreichischen Finanzamt bis zum Ende des Wirtschaftsjahres, für das zu berichten ist, bekanntgegeben werden, also idR bis 31.12.2016.

Dokumentation "Large und Medium"

- Unternehmen, die zur „Dokumentation Large“ verpflichtet sind, solltenunbedingt prüfen, ob eine allenfalls bestehende Dokumentation bereits sämtliche notwendigen Inhalte abdeckt oder diese Dokumentation ergänzt werden muss. In den Fällen, in denen bisher lediglich Masterfiles erstellt wurden, müssen für die jeweiligen Konzerngesellschaften zusätzlich lokale Files erstellt werden.

Dokumentation "Small"

- Wenn keine neue Verpflichtung entsteht, sollte trotzdem ein Review der bisherigen Dokumentation erfolgen. Denn es ist künftig mit erhöhten Dokumentationsstandards und verstärkten Prüfungen zu rechnen.

Haben Sie noch Fragen zur neuen Verrechnungspreisdokumentation?

Wir stehen selbstverständlich für Fragen zu Verrechnungspreisen in Österreich und auch für Unterstützung bei der Erstellung der Dokumentation gerne zur Verfügung: TPA Transfer Pricing Experten

- Alles über die neue Immobilienklausel (BEPS)

- Was GmbH-Geschäftsführer beim Jahresabschluss beachten müssen

- Neues Gesetz – Country-by-Country Reports (CbCR) in Österreich

Die neuen Dokumentationsstandards in Österreich auf einen Blick